透过宏观经济预测近期钢价走势

8月全国工业增加值和工业用电量同比增速均较上月回升,不过很大程度上因上年同期基数较低影响,后期工业生产下行压力仍大。细分微观行业来看,汽车、造船、工程机械等主要用钢制造业需求仍然疲弱,房地产开发投资增速持续回落。不过,政府正加大稳增长力度,加快推进基础设施建设,货币政策保持适度宽松,对实体经济发放贷款规模增加明显,四季度国内经济增长有望趋稳。

CPI延续温和通胀水平,工业通缩压力加剧

2015年8月全国CPI同比上涨2.0%,涨幅较上月提高0.4个百分点,主要是猪肉、鲜菜价格涨幅进一步扩大。其中生猪存栏量和母猪的存栏量持续一年多下降,导致猪肉供应偏紧,价格已持续4个月环比上涨。而鲜菜价格8月环比大涨,主要是部分地区高温、暴雨天气交替,影响了鲜菜的生产和运输。预计在食品价格拉动下,后期CPI同比仍有上涨空间,延续温和的通胀水平。

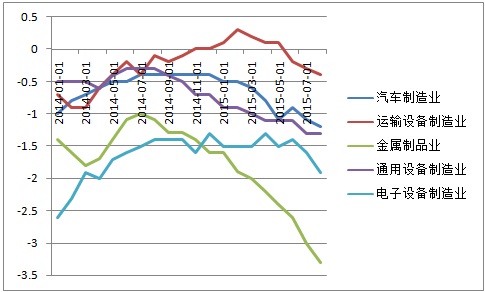

同期,全国PPI同比下降5.9%,降幅较上月扩大0.5个百分点,主要是煤炭、石油加工、钢铁和有色金属矿采选业、钢铁和有色金属压延加工业等出厂价跌势扩大。同时,作为主要下游用钢行业,8月金属制品业、汽车、运输设备、电子设备制造业出厂价同比降幅较上月进一步扩大,通用设备制造业出厂价同比降幅与上月持平,五个行业出厂价同比降幅均创下年内最高水平,显示上述行业需求疲弱,价格萎靡不振。

图一:主要用钢制造业出厂价同比涨跌幅走势

制造业内外需求持续收缩,家电、汽车等行业“旺季难旺”

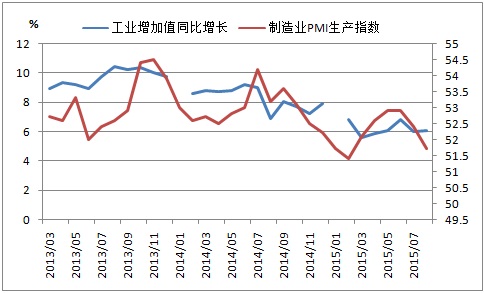

2015年8月,规模以上工业增加值同比增长6.1%,增速较上月提高0.1个百分点,主要是上年同期基数较低,2014年8月规模以上工业增加值同比仅增长6.9%,增速较上月回落2.1个百分点。国内工业产出增长乏力,基本与8月中国制造业PMI走势符合。当月中国制造业PMI生产指数51.7%,较上月回落0.7个百分点;新订单指数和新出口订单指数49.7%、47.7%,均较上月下滑0.2个百分点,制造业内外需求持续收缩,抑制后期制造业扩产动力。

图二:工业增加值增速与中国制造业PMI生产指数走势

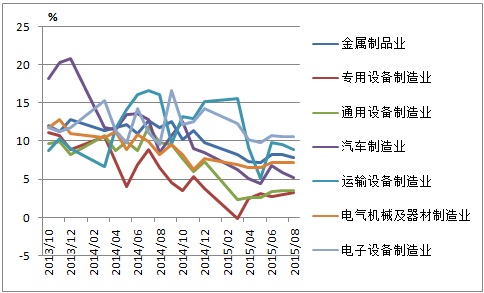

主要用钢行业中,2015年8月金属制品业、汽车和运输设备制造业增加值同比增长7.9%、5.2%、8.9%,增速较上月回落0.3、0.6和0.6个百分点;专用设备和电子设备制造业增加值同比增长3.3%、10.7%,增速较上月提高0.3和0.1个百分点;通用设备、电气机械及器材制造业增加值同比增长3.6%和7.2%,增速较上月持平。考虑到上年同期基数较低,后期专用设备、电子设备、通用设备、电气机械及器材制造业增加值同比增速仍有放缓压力。

图三:部分制造业增加值累计同比增速走势

细分微观行业来看,汽车、家电、造船、工程机械等行业需求延续疲弱。据中钢协数据显示,2015年8月全国汽车产销156.97万辆和166.45万辆,同比下降8.44%和2.98%,持续四个月产销数据“双降”。同月,全国承接新船订单105万载重吨,同比下降37%,全球贸易低迷及运力过剩继续冲击造船市场。8月全国29家主要挖掘机生产企业共销售挖掘机3014台,同比下降33%,国内经济结构调整及固定资产投资增速下滑,对工程机械需求的负面影响持续。

不过,当月汽车经销商库存预警指数回落4.7个百分点至48.7%,经销商库存压力大幅缓解,促使经销商向车企适度补库,利好车企生产经营,加上9月份处于传统车市旺季,预计后期汽车产量降幅有望进一步收窄。同时,在楼市销量持续回暖的拉动下,对家电市场需求有一定支撑。2015年1-8月家电类商品零售额同比增长10.8%,增速较1-7月提高0.5个百分点,结束持续5个月回落态势。

国内经济下行压力较大,投资增速再创新低,出口延续低迷态势,不过消费继续平稳增长

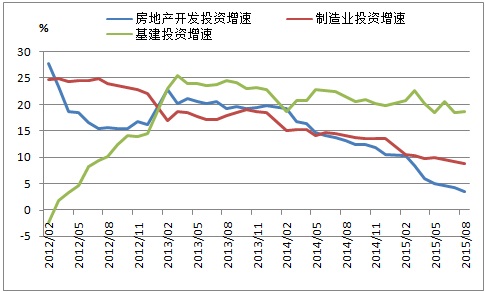

2015年1-8月,全国固定资产投资(不含农户)同比名义增长10.9%,创下2001年以来新低,主要是制造业及房地产开发投资增速持续下滑。其中,因产能过剩、工业品出厂价格持续下跌,效益低下甚至亏损等因素,钢铁、有色、非金属矿物及金属制品业等投资意愿进一步下降。

图四:房地产、基建、制造业投资增速走势

房地产市场依然延续着“销量热投资冷”的局面。8月全国商品房销售面积9761万平方米,同比增长14.7%,持续4个月双位数增长;房地产开发投资同比下降1.1%,年内首现负增长。迫于高库存压力,房地产企业拿地、新开工意愿较低,预计后期房地产开发投资增速仍处筑底阶段,四季度能企稳已殊为不易。

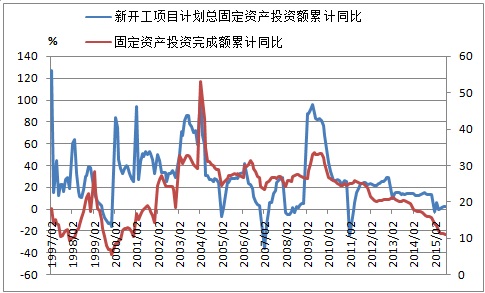

在传统制造业继续结构调整、房地产企业以去库存为首任的态势下,为稳定经济增长,基础建设仍将担当投资重任。2015年1-8月,基础设施投资(不含电力)同比增长18.4%,增速比1-7月份提高0.2个百分点,主要是政府加快重点支出预算执行进度,8月全国财政支出同比大增25.9%。为加快推进基建项目,政府近期出台多项措施,包括第三批1.2万亿债券置换获批,降低重大民生和公共领域固定资产投资项目最低资本金比例以及启动1000亿人民币的PPP基金等。在基建投资加速及全国新开工项目计划总投资增速持续回升的带动下,后期全国固定资产投资(不含农户)增速或逐步企稳。

图五:固定资产投资及新开工项目计划投资同比增速走势

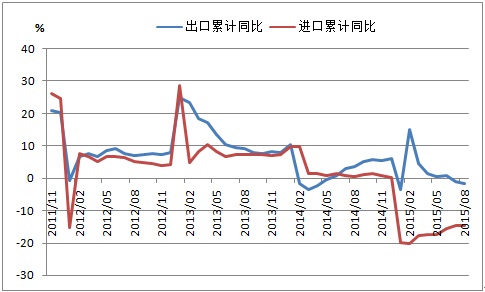

以美元计价,2015年8月我国外贸出口同比下降5.5%,降幅较上月收窄2.8个百分点,新兴经济体经济增长普遍放缓,对我国出口形成制约,而发达经济体温和复苏,缓解我国出口压力。当月,我国对东南亚国家联盟、印度、南非等新兴经济体出口同比下降4.6%、4.8%、7.3%,增速由正转负;对美国、欧洲联盟、日本等发达经济体出口同比下降1%、7.5%、5.9%,降幅较上月收窄0.3、4.9和7.1个百分点。

图六:全国外贸进出口累计同比增速走势

不过,8月我国钢材出口量仍高达973万吨,尽管国外对华钢材产品反倾销调查愈发频繁,在低价竞争优势及依托“一路一带”战略,预计后期我国钢材出口仍然可观,全年出口量在1亿吨左右。而8月我国钢材进口量同比下降12.8%,铁矿石进口量同比下降1%,显示钢材市场内需疲弱。

货币政策持续适度宽松,实体经济投资意愿仍低

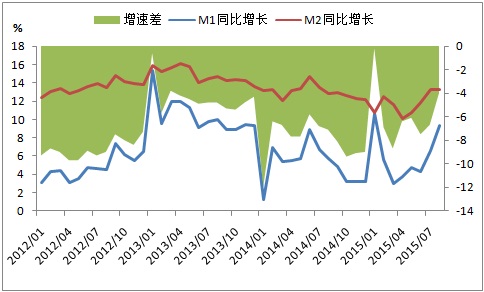

由于人民币资产吸引力下降,加上8月11日人民币一次性贬值,加剧资本外流压力,8月末央行口径外汇占款环比减少3183.5亿元,创下历史单月最大降幅。为防范系统性金融风险,8月26日起央行实施“降息+降准+定向降准”,释放约7000亿元流动性,自2014年11月以来第五次降息以及第三次普降准备金率。8月财政性存款减少1590亿元以及央行降息降准,释放大量流动性,8月末M2同比增长13.3%,较上月末持平。值得注意的是,8月末M1同比增长9.3%,较上月提高2.7个百分点,显示企业短期经营性资金需求回升,实体经济部分行业或逐渐回暖。

图七:M1M2同比增速走势

2015年8月,人民币贷款增加8096亿元,同比多增490亿元。如果剔除非银行业金融机构贷款,8月新增一般性贷款8642亿元,较上月5936亿元明显多增,显示信贷额度保持宽松。不过,当月企业中长期贷款增加1217亿元,同比少增1191亿元,显示实体经济信贷需求并未改善,投资意愿仍低,也有地方债务置换产生挤出效应的因素。当月企业票据融资增加2457亿元,银行继续依靠表内票据冲抵信贷额度。

图八:企业中长期贷款、短期贷款、票据融资增量走势

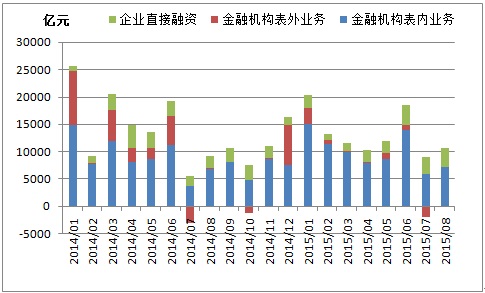

2015年8月,社会融资规模增量为1.08万亿元,分别比上月和去年同期多3404亿元和1276亿元。从结构来看,8月金融机构表内融资增加7136亿元,环比多增1379亿元;金融机构表外融资减少62亿元,环比少减2016亿元;直接融资3354亿元,环比多增260亿元,主要是企业债新增规模再创新高,而股票市场融资功能弱化。

图九:社会融资规模分类走势

总结

总体来看,在投资增速放缓,外贸出口低迷态势下,国内经济下行压力较大。虽然8月份工业增加值同比增速提高,工业用电量同比增长0.8%,增速由负转正,很大程度上是因上年同期低基数影响,工业生产下行压力仍大。

我国货币政策延续适度宽松,但是实体经济有效信贷需求仍不足。传统制造业继续结构调整,产能过剩、价格下滑、效益低下制约其扩张意愿。房地产企业仍以去库存为主,拿地、新开工意愿低迷,同时土地出让收入下降对地方财政收入的压力还在持续。

不过,随着商品房销量持续回暖,住宅待售面积有止升迹象,预计四季度房地产开发投资增速企稳概率较大。商品房成交量好转也会逐步传导至家电市场,汽车经销商库存开始明显下降,也为低迷的家电、汽车市场也带来一丝暖意。为稳定经济增长,政府加快重点支出预算执行进度,基础建设继续担当投资重任。

三季度国内GDP同比增速或跌破7%,通过加快积极财政政策和适度宽松货币政策,四季度经济增长有望阶段性趋稳。短期内,国内钢市供需两弱,主流钢厂小幅下调10月出厂价,宏观面中性偏弱,市场观望心态浓厚,整体呈现弱势震荡运行。随着政府加大稳增长力度,实体经济部分行业逐渐回暖,固定资产投资增速进入底部区域,加上钢材成本尚有一定支撑,钢价并不具备大跌条件。 中钢网

- 上一篇:国产矿价格总体持稳 矿山出货一般 2015/9/18

- 下一篇:本周钢铁资讯回顾(9月14-18日) 2015/9/18